この記事では、次のことが分かります。

・パートの壁では、税金、社会保険、配偶者控除がごっちゃにされている

・パートの壁で関係する妻のことと夫のこともごっちゃにされている

ここでは,扶養している納税者を夫,扶養されている配偶者を妻とします。

また、本来は年収ではなく所得で議論するものですが、ここでは、パート以外の収入が無いことを前提に年収で書いてあります。

年収が、100万円,103万円,106万円,130万円,150万円,201.6万円というふうにいくつかの壁がありますが,その壁の意味を理解しなければ有効な節約、節税ができません。

これらの壁がわかりにくいのは税金,社会保険,配偶者特別控除をすべてごっちゃにしているからです。それぞれを分けて考えると理解しやすくなります。

また,税金と社会保険については妻の問題で,配偶者特別控除は夫の問題というように関係する人が変わってしまうのもわかりにくくしている原因です。

税金の壁

税金の壁は妻がパートで稼いだお金から妻が税金を支払うことになる,というように「妻に関係する」ものです。

但し,税金は稼いだ分に応じてかかるもので,稼いだ以上に支払う必要はありませんので気にする必要はありません。

また、税金の壁には交通費は含まれません。

(1)100万円の壁:住民税の支払い

年収(2つ以上のパートをしている場合には、それらの合計年収です)が100万円を超えると,100万円を超えた分について「妻」は住民税を支払う義務が生じます。税率は10パーセントです。

(2)103万円の壁:所得税の支払い

年収が103万円を超えると,103万円を超えた分について「妻」は所得税を支払う義務が生じます。

所得税は累進課税で課税所得が195万円までは5パーセントです。

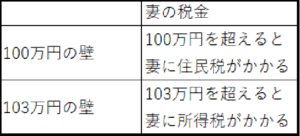

これらの税金の壁をまとめた表が次です。

社会保険の壁

社会保険の壁は妻がパートで稼いだお金から妻が社会保険料を支払うことになる,というように「妻に関係する」ものです。

但し,社会保険料を妻が支払うということは将来の年金が増えるということになります。まして,社会保険料は労使折半でパート先の会社とパートをしている妻とが半分ずつ支払うので,妻にとっては得になります。逆に会社にとっては余計な負担なので社会保険の壁を超えないように働かせているところもあります。130万円の壁に該当し、国民年金、国民健康保険に入らなければならなくなる場合には相当の注意が必要です。

106万円の壁か130万円の壁のどちらかに関係するもので、106万円の壁に該当する方は130万円の壁は関係ありませんし、130万円の壁に該当する方は106万円の壁は関係ありません。

税金と違い,社会保険の壁の計算は,「交通費込み」なところに注意しなければなりません。

(1)106万円の壁

①従業員が501人以上の会社に勤めていて(500人以下でも労使で合意している会社も対象になります),

②勤務期間が1年以上の見込みで,

③週20時間以上働き、

④学生でない場合に,

「交通費込みで」106万円を超えると「妻」と会社が折半で社会保険料を支払うことになります。

①の従業員が501人以上の要件については、令和4年10月からは101人以上、令和6年10月からは51人以上と引き下げられます。

また、②の勤務期間が1年以上の見込みという要件については、令和4年10月から削除されます。

保険料額は、保険料額表というもので規定されています。

東京都の場合であれば、次のものになります。

たとえば、毎月9万円稼いだ場合には、4等級となります。

健康保険については、

妻が40歳未満だと介護保険第2号保険者に該当しないので、会社との折半額で妻および会社の負担額は、毎月それぞれ約4300円となり、

妻が40歳から64歳だと介護保険第2号保険者に該当するので、会社との折半額で妻および会社の負担額は、毎月それぞれ約5130円となります。

厚生年金については、会社との折半額で妻および会社の負担額は、毎月それぞれ約8000円となります。

年間では、約15万円から16万円程度の負担となります。

毎月9万円のパート代を稼いでいる場合、年収は9万円×12ヶ月=108万円となりますが、社会保険が引かれると108万円-16万円=92万円となってしまいます(税金のことは考えていません)。

ところが、毎月8.8万円のパート代を稼いでいる場合には、年収は8.8万円×12ヶ月=105.6万円となり、手取りでは逆転してしまいます(税金のことは考えていません)。

但し、社会保険を支払っているということは将来の年金が多くなるということですから、将来的に見ればお得ということにはなります。でも、手取りが少なくなるのはショックですから、106万円をこえるのなら、できれば130万円から140万円くらいまで年収をあげたいところです。

(2)130万円の壁

106万円の壁の①から③のどれかに当たらない場合には,「交通費込みで」130万円を超えると「妻」が社会保険料、国民年金、国民健康保険料を支払うことになります。

ここで注意したいのは、パート先の会社の社会保険に入れればいいのですが、パート先の会社の社会保険に入れない場合です。その場合には、個人で国民年金と国民健康保険を納めなければなりません。

国民年金保険料は、一律で令和2年度の場合、毎月16540円で、

国民健康保険料は住所によって変わりますが、一般的なパートの収入程度なら毎月1万円程度です。実に年間32万円程度も出費が増えてしまいます。社会保険と違い、将来の年金額が増えることもありません。

ですので、年収130万円をこえて社会保険に入れず国民年金、国民健康保険に入らなければならないのなら、夫の配偶者控除のことを考えると年収170万円程度まで稼ぐように頑張らなければなりません。それか、交通費込みで130万円を超えないように調整した方がいいと思います。

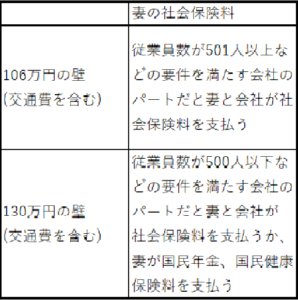

社会保険の壁についてまとめた表が次です。

配偶者特別控除の壁

配偶者特別控除の壁は,「夫」の配偶者控除が減ったり,もらえなくなったりするもので「夫の税金に関係する」ものです。夫は配偶者特別控除を申告できるので「夫の所得税」が減ります。この配偶者特別控除を申告したいために,扶養の範囲内,つまり,妻の年収を150万円未満にしたいのです。

但し,夫の年収が1220万円を超えていると配偶者特別控除を受けられませんので,パートの年収が配偶者特別控除の壁を越えてしまうかどうかを気にする必要はありません。

(1)150万円の壁

「妻の年収が」150万円を超えると配偶者控除の額が段階的に少なくなり,「夫の所得税が」段階的に増えてきます。

(2)201.6万円の壁

「妻の年収が」201.6万円を超えると「夫」は配偶者控除を申告できなくなります。

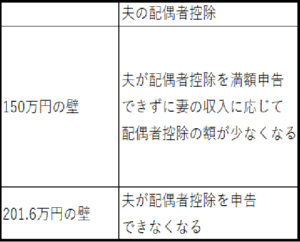

配偶者控除の壁についてまとめた表が次です。

配偶者控除について詳しくはこちらをご覧ください。

壁の表

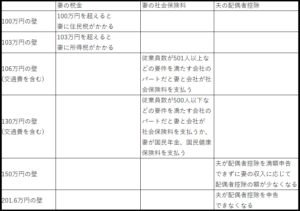

すべての壁をまとめた表が次です。

まとめ

130万円の壁に該当して、しかもパート先の社会保険に入れず国民年金、国民健康保険に妻が入らなければならない場合が、一番損します。

その場合は、130万円以下となるように抑えるか、170万円程度以上稼ぐかのどちらかになると思います。